中国经济网新媒体矩阵

网络广播视听节目许可证(0107190)(京ICP040090)

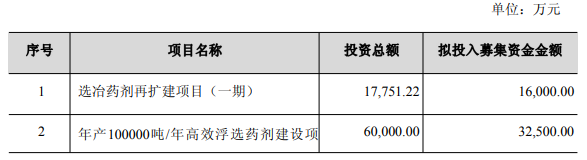

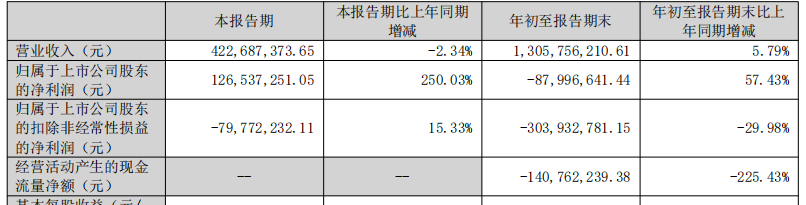

中国经济网北京10月30日电 赛恩斯(688480.SH)昨晚发布公告,拟发行不特定对象可转债,表示发行不特定对象可转债募集资金总额不超过5.65亿元(含初始金额)。该保证金扣除发行费用后将用于冶炼药剂改扩建项目(一期)、年产10万吨高效浮选药剂建设项目及补充流动资金。本次发行的可转债为平价发行,面值为100.00元。预计本次发行可转债数量不会超过565万份(含初始数量)。剩余期限本次发行的可转换公司债券的有效期为自发行之日起六年。本次发行的股票收购权可转债采用年付息方式,已发行的可转债到期将偿还本金并支付上一年度利息。本次发行可转债表面利率及各计息年度最终利率水平的确定方法,由公司股东大会批准,由董事会(或董事会授权人员)在发行前与保荐人(主申购人)协商确定,并结合国家政策、市场情况和公司具体情况确定。若本次可转换票据发行完成前银行存款利率发生调整,股东大会将授权董事会(或董事会授权的人)相应调整票面利率。本次发行的可转债的转股期限为可转债发行完成后六个月第一个工作日起至可转债到期日止。可转债持有人可以在转股次日选择是否转股并成为公司股东。据塞恩斯昨晚发布的2025年三季度报告显示,公司一季度营业利润达到6.77亿元,同比增长15.81%。归属于证券交易所上市公司股东的净利润为0.74亿元,同比下降48.32%。扣除非经常性损益后,归属于上市公司股东的净利润0.72亿元,同比下降10.78%年。经营活动产生的现金流量净额为370万元。 2022年11月25日,塞恩斯在上海证券交易所科创板挂牌上市。已发行股份数量为23,706,667股。所有新股均向社会公开发行,无旧股转让。发行价格为19.18元/股。保荐机构(主承销商)为神曼宏源证券承销保荐有限责任公司,保荐代表人为叶强先生、王一亭先生。赛恩斯本次发行募集资金总额为45,469.39万元,募集净额为39,924.48万元。塞恩斯最终筹集净融资149,244,800元,超过原计划。赛恩斯2022年11月22日发布的招股书显示,公司计划募集资金2.5亿元,将用于长沙赛恩斯。成套环保设备生产基地建设环保工程技术有限公司建设项目、赛恩斯环保有限公司研发中心扩建项目及辅助流动资金项目。赛恩斯发行总成本为5544.91万元(不含税),其中神曼宏源证券承销保荐有限公司收到保荐费及承销费3401.63万元。 2025年10月14日,塞恩斯股价最高达到64.99元,创下IPO以来的新高。

(编辑:蔡青)

中国经济网指出:股市信息由合作媒体和机构提供。这是作者的个人观点。仅供投资者参考,不构成投资建议。投资者采取相应行动,风险自担。

所有版权归中国经济网所有。

所有版权归中国经济网所有。 所有版权归中国经济网所有。

所有版权归中国经济网所有。